とこっぷは2018年10月からWealthNavi(ロボアドバイザー)で、全自動のお任せ資産運用をしています。

ロボアドバイザーってどうなの?良いの悪いの?実際に知りたい方多いのではないかと思います。

現在の運用実績と、長期に運用するとどれだけ資産が増えるのか、メリットデメリットなど本記事でご紹介していきたいと思います。

Wealth Navi運用実績

2018年10月に50万を入金して開始!2020年2月まで毎月1万円、2020年3月から現在(2023年1月)まで3万円という積立をしています。※2019年7月に、一度3万円分売却しています。

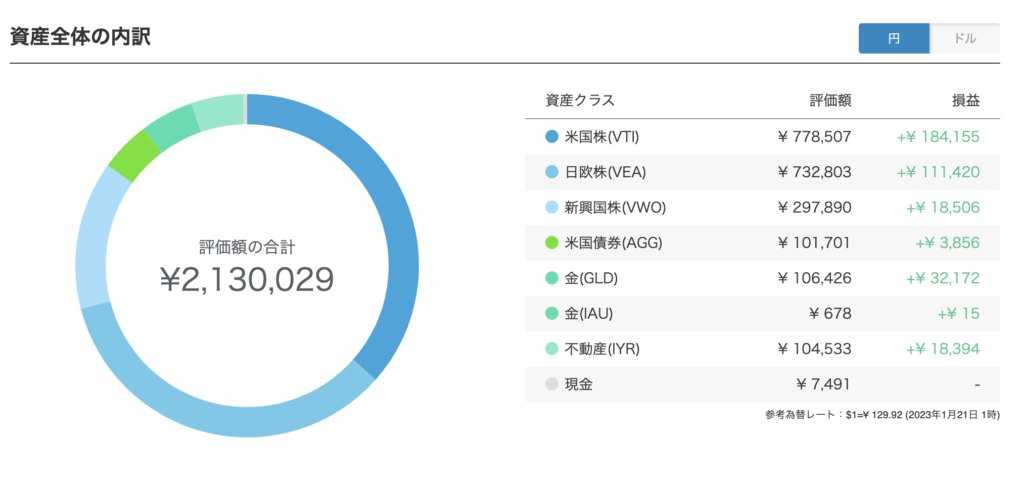

4年3ヶ月目の運用実績は以下になります。

運用実績

まずは何より、運用結果が知りたいですよね!ということで、早速ご紹介!

評価価格の合計 ¥2,130,029 (+¥419,167 +24.50%)

投資額170万円が213万円になっています。

しっかりと含み益が出ています。

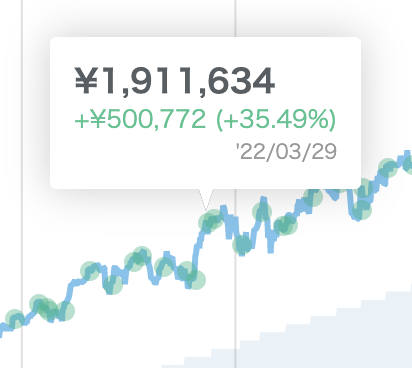

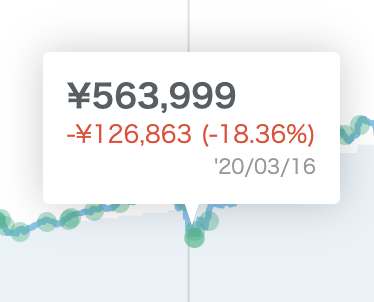

運用期間中の含み益MAX時は+35.49%、MAX含み損は-18.36%(コロナショック時)でした。

| 含み益MAX時は+35.49% | 含み損MAX時は-18.36% |

|  |

約4年の運用期間で私がしたのは入金だけです。コロナショック時は一時的にマイナスになりましたが、これだけでこのリターン結果は魅力的なインデックス投資だなと個人的に思っています。

今後も続けていきながら運用報告していきたいと思います。

CMやYoutube広告などでも見かけるこの、ウェルスナビ、一体どういうものなのか、簡単に解説します。

Wealth Navi(ウェスルナビ)とは?

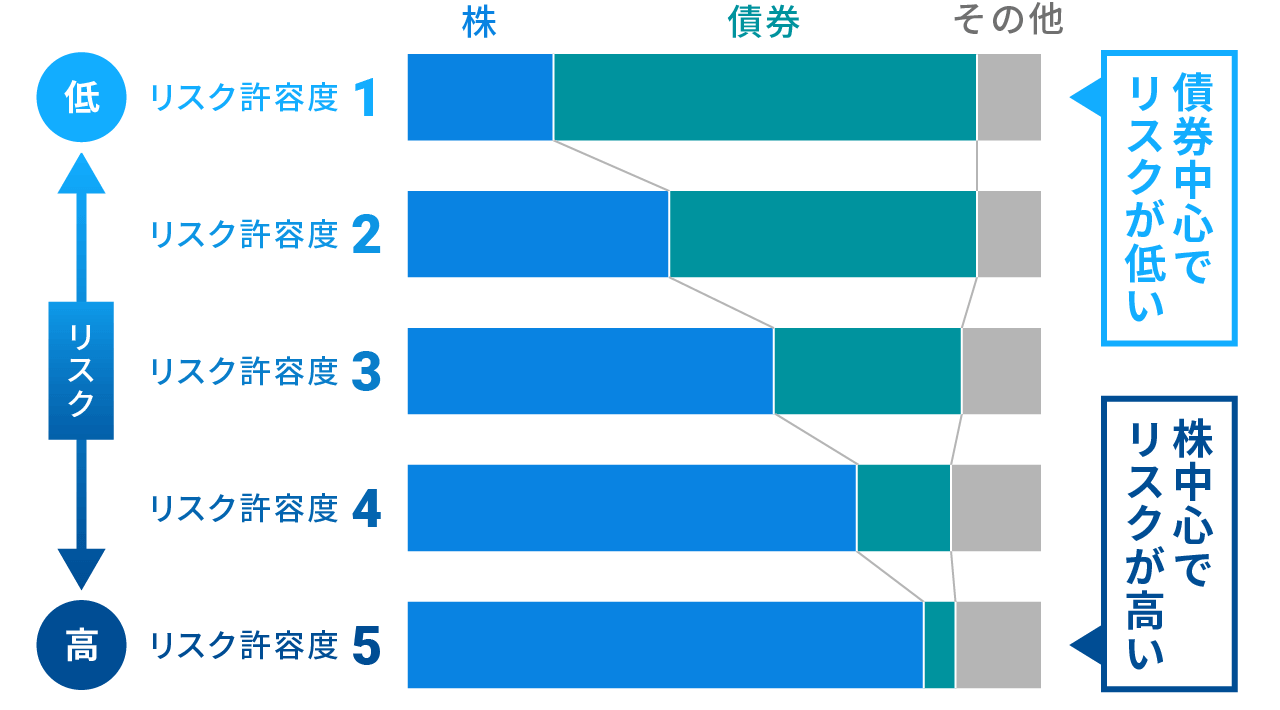

リスク許容度に応じて分散投資

全自動の資産運用サービスで、スマホやパソコンで誰でも簡単な操作で運用が可能です。

資産運用に全く知識がなくても、日々忙しい人でも、簡単に資産運用ができるようになるサービスです。

無料診断(簡単な6つの質問)からリスク許容度1を診断し、診断結果に応じて最適なポートフォリオ(金融資産の組み合わせ)を提案し、ETF(上場投資信託)を通じて、世界約50カ国1万2000銘柄に投資してくれます。

最低運用資金

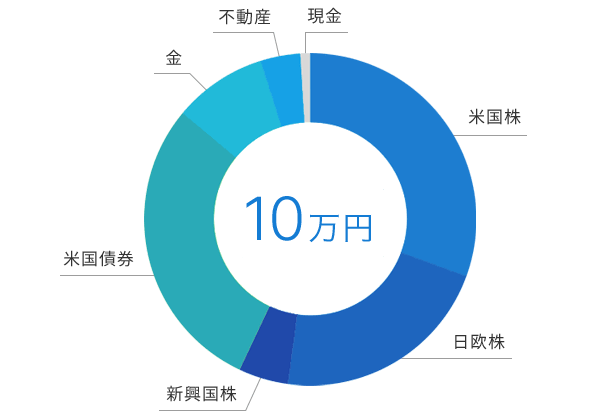

WealthNaviの最低投資金額は10万円です。

証券取引所で取引できる単位に満たない端株 2で取引できます。

1口を1000分の1単位で取引できる「ミリトレ(少額ETF取引機能)」 3を取り入れてるため、10万円でもETFをバランスよく購入し、最適なポートフォリオを組むことを可能としています。

こうして、リスク許容度に応じて世界の株式・債券・金・不動産に分散投資をしてくれます。

| リスク許容度別の設計 | 最適なポートフォリオ |

|  |

自動積立サービス

自動積立は、投資額を指定の銀行口座から自動的に引き落としを行い、積立投資できるサービスです。私は、「月1回定額」を利用して、3万円ずつ自動積立で資産運用しています。積立額は1万円から設定できます。

積立コースは以下の4種類

月1回定額:毎月1回、設定した一定金額を引き落とします。

月5回定額:毎月6日、12日、20日、26日、末日に、設定した一定金額を引き落とします。

複数回定額:毎月6日、12日、20日、26日、末日の中から複数回、設定した一定金額を引き落とします。

カスタム:毎月6日、12日、20日、26日、末日の中から複数回、引落日ごとに設定した金額を引き落とします。

定額積立することによって、相場の動きを気にしたり、投資を始めるタイミングを悩む必要が無いのが良いですね。高値のときにたくさん買ってしまったり、安値のときに買いそびれるといったリスクも抑えられます。

自動リバランス

時価変動などにより、ポートフォーリオの資産割合が当初の設計とかけ離れたものになっていく場合があります。その割合を最適な状態に戻すことをリバランス 4といいます。

ウェルスナビではこの自動リバランスで資産運用のパフォーマンス改善(必要と判断した時のみ行います)に繋げてくれます。

リバランスは、原則として半年に一度行われます。また、評価額の合計が50万円以上の場合は、最適ポートフォリオの配分比率を資産クラスごとに比較し、5%以上乖離している資産クラスがあった場合、前倒しで行なってくれます。

自動積立を行われている場合は、リバランス付き自動積立の効果で、ポートフォリオが最適な状態を保ちやすくなっていますが、積立を行なっていない場合でも、半年に一度リバランスがあるのは良いですよね!

自動税金最適化(DeTAX)

DeTAX(デタックス)とは、税負担を自動的に最適化する機能のことです。運用益が生じて税負担が1万円を超える場合を目安に、税負担の一部または全部を翌年以降に繰り延べるための運用サービスです。

例えば税負担が1万円を超える場合、利用者のポートフォリオ内の含み損を有する銘柄を探して売却し、直後に買い戻します。その運用によって損失と利益とを相殺し、税負担を繰り延べます(=当年分の税金は減少します)。投資初心者の私には非常にありがたいサービスの一つです。

手数料について

ウェルスナビの手数料は「預かり資産の年率1%(税込1.1%)」と「ETF保有コスト」を足した金額となります。

預かり資産の年率1%(税込1.1%)

預かり資産の1%(現金部分を除く、年率・税込1.1%)。3000万円を超える部分は0.5%(現金部分を除く、年率・税込0.55%)となっています。

例えば、5,000万円の資産を預け入れた場合は、((3000万円) × 1.1%) + ((2000万円) × 0.55%) =44 万円 という計算式となり、1年間で440,000円の手数料が発生します。

ETF保有コスト

年率0.08%~0.13%程度のETF保有コスト。これはETFの中で差し引かれており、ETFの運用会社がETFの維持管理のために差し引くコストです。すでに差し引かれているため、実際に口座から引き落としがあるのは預かり資産1.1%のみ。 WealthNaviは実質的な負担を抑えられるよう、低コストの銘柄を選んでくれます。

その他の費用

ウェルスナビでは様々な費用・手数料が発生しますが、その大部分は無料です!具体的に、下記のような項目があります。

| 手数料の内容 | 料金 | |

| 入金 | クイック入金 | 無料 |

| 自動積立 | 無料 | |

| 金融機関振込 | 利用者負担 | |

| 出金 | 出金手数料 | 無料 |

| 取引 | 売買手数料 | 無料 |

| 為替手数料 | 無料 | |

| 為替スプレッド | 無料 | |

| リバランス | 無料 | |

| 口座開設 | 無料 | |

| 口座管理手数料 | 無料 | |

| DeTAX | 無料 | |

発生した手数料は、ウェルスナビ口座から、前月1ヶ月分が自動的に引き落とされます。

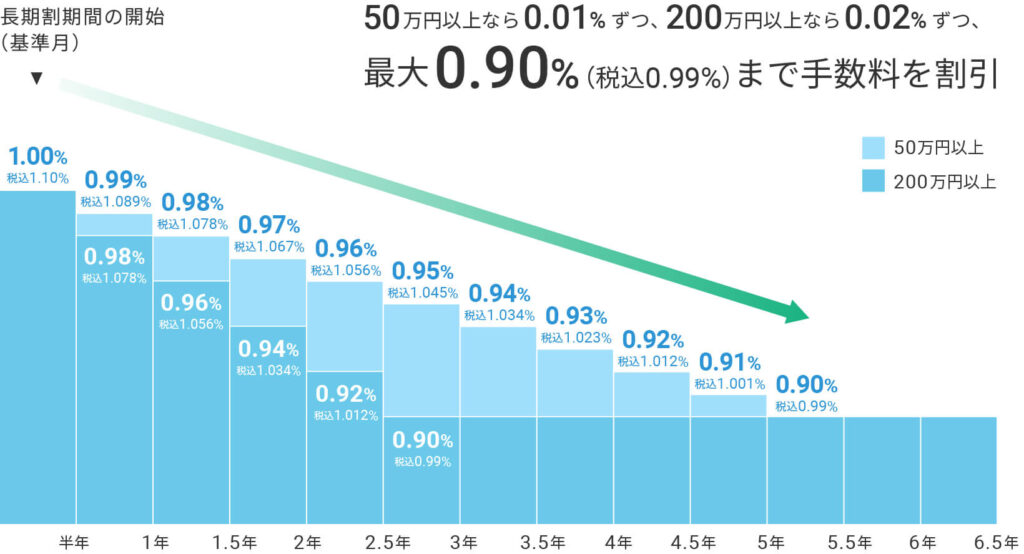

長く続けるとお得な「長期割」

WealthNaviを「続ける」と手数料を最大0.90%(現金部分を除く、年率・税込0.99%)まで割引されます。

運用残高が50万円になった翌月から起算し、半年ごとに0.01%ずつ手数料が割引されます。また200万円を超えると、その翌月から半年ごとに0.02%ずつの割引となります。資産運用を続けた期間と運用額に応じて、6ヶ月ごとに手数料の割引額が増えていきます。

長期割があるのは、「ウェルスナビ」のみです。提携サービス(WealthNavi for 〇〇)は対象外です。

出金すると“再スタート”

「長期割」は、長く続ける」ためのプログラム。そのため、出金(出金の依頼が確定することを含む)を行うと「長期割期間」は終了します。割引の開始後に出金した場合は、翌月から手数料は割引の開始前のものに戻ります。

「長期割期間」が終了した後でも、毎月1日の判定時点で長期割判定額が50万円以上あれば、再び「長期割期間」が開始します。私は、現在、0.06% (42ヶ月目) となっております。

2019年7月に、一度3万円分売却していますので、ここから割引が再スタートしています。

売却せずにいたらもう少し長期割手数料がよかったかな?っと少し後悔しています。

WealthNaviのメリット

私が実際に良かったと思うところを挙げてみます

投資に知識が必要ない

これが一番良かった理由です。何からはじめたらいいの?どうやって運用していけばいいの?

全くわからなくても、スマホやPCで手軽にはじめられます。

投資に時間がかからない

仕事に、家事、育児、毎日ハードワークな私にとって、これもとても大切な理由です。

実際、時々スマホをチェックするだけで、難しい売買に悩んだり相場チェックに時間を取られたりすることがありません。

自動積立機能がある

毎月コツコツと自動で積立でき、相場がいいときも悪いときも一喜一憂せず、淡々と資産運用を続けられます。自動積立であれば、心理的な影響を受けることがなく、毎回、一定の金額を投資するため、相場がいいときに高値で買いすぎず、相場が悪いときにもためらわずに割安で買い続けられます。

相場の良し悪しで、売買を迷うことなく自動で積み立ててくれます。

確定申告が不要

WealthNaviは特定口座に対応しているので、確定申告が必要ありません。

申し込みの際、「特定口座(源泉徴収あり)」を選択することで、税金の計算や納付を行うため、確定申告は原則不要です。

自分で確定申告したい人(自営業、フリーランス等)は「特定口座(源泉徴収なし)」を選択します。

WealthNavi のデメリット

やはり、デメリットも気になるところ、私が思ったころを挙げてみます。

元本割れのリスクがある

投資にはつきものなのですが、可能な限りリスク分散を図った運用を行っていても、他の投資商品と同様に、投資に伴うリスクを完全に避けることはできません。その時々の経済・景気の動向などにより、海外ETFの価格が値下がりし、投資元本割れを起こす可能性もあります。

最低投資金額が10万円

先にも書きましたが、WealthNaviの最低投資金額は10万円です。初めての投資の場合、10万円という投資金額はハードルがお高めかなと思います。WealthNaviの他に少額で(1万円から)投資できるロボアドバイザーもあるので、ここは少しマイナスポイントかもしれません。

手数料がかかる

ウェルスナビの手数料は「預かり資産の年率1%(税込1.1%)」と「ETF保有コスト」を足した金額です。

自分自身で投資信託を選定・入れ替えなどを行っていけば、ウェルスナビより運用コストを下げることはできます。

ただ、WealthNavi は資産運用を自動で行ってくれるので投資商品の選定や、時間をかけなくていいところが魅力だと思います。そのための手数料として考えれば、私は「あり!」だと思っています。

個人的には、WealhtNaviにメリットを感じて運用していますが、一番はやはり、投資に知識がなくてもはじめられるところがとても気に入っています。時間もない、投資もわからない、どんな方はぜひご検討されてみてはいかがでしょうか?

ご興味がある方は、まずは無料診断から始めてみると良いと思います。